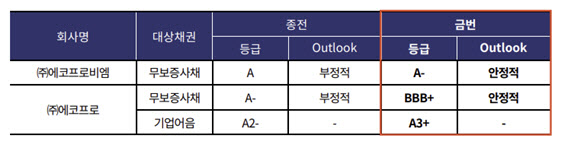

(자료=한국기업평가)

한기평은 전방 업황 둔화 및 판가 하락으로 매출이 감소하고 수익성이 저하된 점을 등급 강등의 이유로 꼽았다. 실질적인 영업손익은 적자 상태가 지속되고 있단 설명이다.

에코프로의 2024년 매출액은 전년 대비 4조 1323억원 감소한 3조 1279억원을 기록했다. 56.9% 감소한 수치다. 에코프로 연결 매출의 높은 비중을 차지하고 있는 에코프로비엠의 2024년 매출액도 2조7668억원으로 전년 대비 4조1340억원(59.9%) 감소했다.

한기평은 점진적 물량 회복에도 불구하고 양사의 수익성이 과거 대비 저조할 것이라고 전망했다. 민원식 한기평 연구원은 “2021~2023년 리튬 가격 상승이 양사의 수익성에 긍정적으로 기여했던 점을 감안하면, 향후 물량 회복에 따른 가동률 상승에도 불구하고 영업 수익성은 과거 대비 낮은 수준에 머물 것”이라고 진단했다.

차입금이 증가하는 등 재무부담도 커졌다. 양사 모두 2024년 영업현금흐름(OCF)이 적자 전환한 가운데, 과중한 투자부담으로 잉여현금흐름(FCF) 적자가 지속되며 차입금이 증가하고 있다.

에코프로비엠은 2024년말 연결기준 순차입금이 2023년말 대비 1149억원 증가한 1조 4,275억원을 기록했다. 2025년 3월말에는 1조6984억원까지 순차입금이 확대됐다. 2024년말 연결기준 차입금의존도가 44.9%로 2023년말 대비 3.1%p 상승했고, 주요 커버리지 지표 역시 미흡한 수준을 보이고 있다.

에코프로의 경우 연결기준 순차입금은 2022년말 1조2349억원에서 2024년말 2조1822억원으로 증가했고, 2025년 3월말에는 2조 6864억원까지 확대됐다. 이에 따라 2024년말 연결기준 차입금의존도가 39.5%로 2023년말 대비 4.8%p 상승했다.

한기평은 에코프로와 에코프로비엠의 저조한 현금흐름과 과중한 차입부담이 이어질 것이라고 전망했다.

민 연구원은 “중단기간 유의미한 수준의 영업현금흐름(OCF) 개선 여력이 제한적이며, 과중한 자금소요로 인해 잉여현금흐름(FCF) 적자도 지속될 것”이라며 “양사는 재무안정성 통제를 위해 자본 확충 등 다양한 자구안 이행을 추진하고 있으나 차입금의 대폭 축소를 통한 재무부담 완화는 어려울 것”이라고 내다봤다.