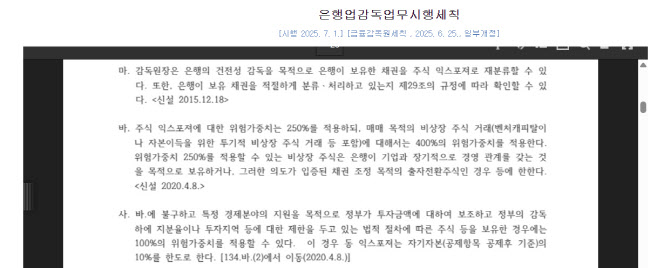

신용ㆍ운영리스크 위험가중자산에 대한 자기자본비율 산출 기준(바젤Ⅲ 기준)(자료=은행업감독업무시행세칙)

은행의 위험가중치는 과거 데이터와 이에 따른 부도율, 손실 가능성을 종합적으로 고려한다. 주택을 담보로 한 대출은 부도가 나더라도 은행이 주택을 처분해 대출 손실을 메울 수 있기 때문에 위험가중치 하한이 15%로 낮다. 반면 은행이 기업에 지분 투자를 하거나 스타트업에 투자하면 최대 400%의 위험가중치를 적용한다. 위험을 헤지할 수 있는 수단이 적고 과거 데이터 등이 없어 신용리스크가 높다고 보는 것이다.

최근 오픈 이노베이션 랩 등을 통해 혁신 핀테크·스타트업에 투자하는 은행은 위험가중치 하향 조정을 요청하고 있다. 투자 의지가 있지만 밸류업(주주가치제고) 이행을 고려할 때 보통주자본비율(CET1)을 높이 유지해야 하기 때문이다. 이에 대한 절충안으로 법제화한 펀드(정책 펀드) 투자에 대한 특례 활성화 방안을 거론하고 있다. 바젤 프레임워크 위험가중치 계산방식 중 표준방법에 따른 주식 부문 규정에 따르면 당국은 정책 펀드와 같은 법제화한 프로그램 익스포저에 위험가중치를 100%로 조정하는 특례를 줄 수 있다.

김석기 금융연구원 선임연구위원은 ‘위험가중치 특례조항 해외사례 및 시사점’ 보고서에서 “바젤 프레임워크는 특례 조치가 은행의 대출 여력을 증가시킬 수 있지만 이 과정에서 은행 건전성에 대한 측정이 왜곡될 수 있기 때문에 특례 조치를 받는 익스포저는 은행 자본의 10%보다 작아야 한다고 규정하고 있다”고 설명했다.

다른 나라도 이미 위험가중치 특례를 적용하고 있다. 유럽 자본요건규정은 법제화한 프로그램 주식 익스포저에 위험가중치 100%를 부과하고 있다. 미국은 지역사회개발투자에 대한 위험가중치 특례 규정을 운영하고 있으며 건전성이 충분히 확보한 은행에는 사후 통지로도 위험가중치 특례를 적용할 수 있도록 한다.

이재명 정부에서 생산성 있는 부문으로의 자금융통과 투자 활성화를 유도하고 있다. 그만큼 우리나라에서도 특례를 활성화할 필요성이 있다. 김석기 선임연구위원은 “은행업감독업무시행세칙에 바젤 규정과 유사한 조문이 있지만 보수적인 규제 운용 탓에 적극적으로 특례를 적용하고 있지는 않다”며 “앞으로 공공의 투자 수요가 점차 증가할 것으로 예상하는 상황에서 우리나라도 미국처럼 민간 자본이 적극적으로 투자할 수 있도록 위험가중치 측면에서 인센티브를 정비할 필요가 있다”고 했다.